Содержание

Финансовый кризис. Стратегия инвестирования перед кризисом.

Совсем недавно, была публикация на тему индикаторы приближения экономического кризиса. Там рассматривались конкретные индикаторы и их актуальные значения.

Вы также можете посмотреть видео на эту тему по следующей ссылке:

Тема в инвестиционном сообществе актуальна. Строго говоря, классического пассивного инвестора тема финансового кризиса не должна беспокоить. Но, у каждого свои цели и своя текущая инвестиционная ситуация.

Мне, например, очень важна эта тема, потому что я давно уже инвестирую и мой капитал вложен в различные ценные бумаги на глобальном фондовом рынке. К тому же, в моем инвестпортфеле, который на сегодня имеет размер более 20 млн. руб., сейчас около 30% кэша, менее половины которого, в рублях. Поэтому я смотрю за развивающимися событиями пристально. Думаю, что и вам это интересно.

Аналитики и эксперты дают разные советы как подготовиться к кризису. Кто-то советует срочно приобретать физическое золото, а кто-то инвестировать в соль и спички. Диапазон советов, как всегда широк и многообразен.

Читайте до конца, и Вы узнаете о моем отношении к экономическим кризисам (личный опыт), о том, как, конкретно я, подготовился к финансовому апокалипсису, что сделал и что планирую. Покупаю ли я золото, соль или тушенку? Ну и ближе к концу будут советы по подготовке к финансовому кризису.

Про мое отношение к кризису: «любой кризис – это новые возможности!». Это слова Уинстона Черчилля. Я тоже так считаю. Кризис – это прежде всего возможность. И только потом уже слезы, разочарование или просто стагнация.

Финансовый кризис вполне реален..

Просто сейчас экономика США уже поддерживается на плаву искусственно. И псевдоколичественное смягчение включили и цикл понижения ставки ФРС начался. И по мне, скорее бы это разрешилось и начался нормальный качественный рост экономики США, а вместе с ней и многих остальных экономик тоже.

Я инвестирую давно, имею длительный успешный опыт и осознаю какие возможности в себе таят масштабные кризисы и существенные просадки фондовых рынков. Я понимаю, что вследствие выбранной мною стратегии поведения во время ожидаемых кризисных событий, я произведу ряд действий (покупок, балансировок), которые существенным образом повлияют на мой инвестиционный результат в будущем. Мне интересно, как это произойдет, удастся ли мне приблизиться к моей финансовой цели в следствие этих действий и на сколько.

У меня есть финансовая цель, которая звучит так: получать от инвестиционной деятельности ежемесячную зарплату в размере 180000 тысяч рублей. И в каждом итоговом отчете по портфелю в субботу я показываю прогресс по достижению этой цели.

Вы можете посмотреть видео о моем инвестиционном портфеле, увидеть мою ежемесячную дивидендную зарплату и прогресс в достижении финансовой цели в видео по этой ссылке:

Вы увидите, как работает моя стратегия Дивидендная Зарплата в реальном времени. По моим ощущениям и расчетам я не очень далек от уровня Финансовая независимость. Примерно 4-7 лет. И грядущий кризис может внести коррективы в мои предположения. Хотелось бы чтобы положительные. Хотелось бы ускорить путь к финансовой независимости. Но в этом и заключается основная беда инвесторов, всем хочется всего и сразу. Я буду, учитывать, что все и сразу – это сказки для новичков. Но все же, частично результат прохождения кризиса будет зависеть от того, как я буду себя вести и как подготовлюсь.

Классическая теория инвестирования, индексного пассивного инвестирования говорит о том, что важнее всего правильное распределение активов по классам активов. И я с этим полностью согласен. Но свою стратегию поведения я пропущу через свою финансовую ситуацию.

И еще, важное -я не знаю когда произойдет финансовый кризис, хотя и вижу, что по индикаторам это вполне может произойти даже и в этом году. И поэтому строю свою стратегию, понимая и осознавая, что кризис может не прийти, как минимум, до выборов Трампа и даже дольше. Это Важное примечание.

Моя Инвестиционная стратегия в ожидании кризиса

Приобретение активов перед кризисом.

У меня много кэша сейчас.

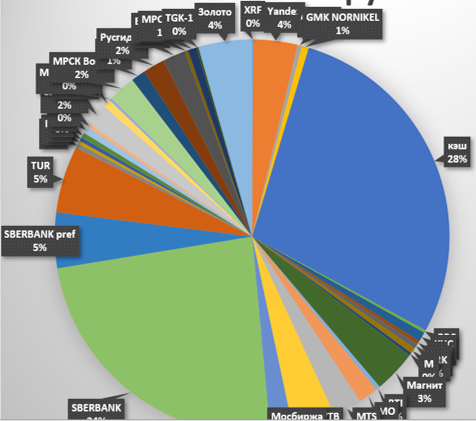

Вот мой инвестиционный портфель.

Вы видите процент кэша. Почти как у Уоррена Баффета. Он не торопится тратить кэш.

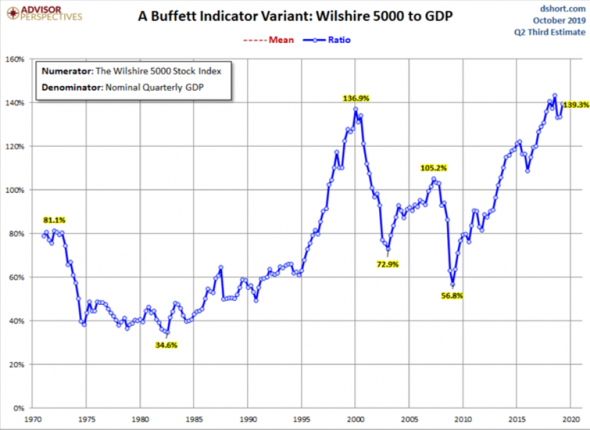

Есть, кстати, индикатор приближения кризиса. Он так и называется индикатор Баффета. Я его уже показывал.

Коротко напомню: Уоррен Баффет в своем индикаторе отслеживает соотношение капитализации фондового рынка и ВВП. На графике видно, что значение этого отношения сильно превысило уровень 2008 года и даже зашкалило за значение 2001года. И сейчас находится на очень высоком уровне, что говорит о явной переоценке фондового рынка США, по мнению Баффета.

По приобретению и продаже активов на зарубежных рынках

Я не планирую держать кэш мертвым грузом вплоть до наступления кризисных явлений, так как, совершенно не понятно, когда кризисный сценарий таки реализуется. Хотя мой брокер Интерактив Брокерс начисляет проценты на остатки средств и в долларах и в рублях. Но величина этих процентов не велика.

Я начал приобретение коротких облигаций США, потому что их доходность чуть выше, чем проценты на остатки долларов и рублей на счету у брокера.

Понимая, что кризис может прийти не скоро, Чтобы не пропускать текущий рост и выплату дивидендов, я постепенно буду входить в рынок покупая активы со средними устойчивыми дивидендами, таких секторов как коммуналка, сервис, базовые товары, продукты питания, табачный сектор, уникальные компании с уникальным товаром и т.д. Также буду смотреть в сторону других подешевевших, но качественных секторов и стран в целом. Напомню, что дивидендные компании в период кризиса падают меньше.

ETF с широкой диверсификацией, например на S&P 500, покупать не планирую, потому как, считаю, что данный индекс уже переоценен. Могу ошибаться, это мое личное инвестиционное мнение.

Российский рынок в кризис упадет тоже и довольно сильно. Тихой гаванью мы не будем, как нам обещали аналитики в 2008 году.

Сильнее всего будут падать компании, ориентированные на внутренний спрос и особенно весело будут падать компании ранее любимые нерезидентами, например, Сбербанк. Многие уже знают, что в моем инвестиционном портфеле много Сбербанка, примерно на 6 млн. Было бы очень неплохо, в угоду диверсификации уменьшить долю Сбербанка, но хотелось бы это сделать по более привлекательным ценам. Так вот, такие компании как Сбербанк потом и вырастают быстрее всех, когда начинают возвращаться нерезиденты. И это я тоже уже проходил.

Продавать специально перед кризисом я ничего не буду, кроме Сбера, но это из-за диверсификации, а не с целью спекуляций. Спекулировать и вам не советую. Можно просто не угадать. Шортить не буду тем более!

Я прошел несколько кризисов. Капитал растет со временем, если не спекулировать и не суетиться. И обратите внимание на правильное распределение активов по рискам этих активов. Перед кризисом логично понизить риск портфеля или не делать ничего. Классическое индексное инвестирование не предполагает дергаться, продавать/покупать, а только предполагает ребалансировку примерно раз в году, с целью возвращения к изначальным рискам портфеля. Пассивный инвестор на кризис внимание не обращает, если конечно у него уже есть правильно составленный и сбалансированный по рискам портфель.

Доллар

Я говорил уже, что в моем инвестиционном портфеле много кэша. Причем есть кэш в рублях. Буду переходить в доллары. Кэш в долларах очень пригодится для покупки подешевевших активов в период финансовых потрясений.

Важно: нужно успеть перейти в доллары до наступления реальных катаклизмов, так как, в такие моменты доллары понадобятся всем и курс валюты будет расти ускоренными темпами. Если не успею, то буду покупать доллары почти по любой цене.

Про золото

Ранее я не планировал покупать золото. Еще Баффет говорил, что золото ничего не производит, а на наш инвестиционный язык это можно перевести как, золото не платит дивиденды. Однако, есть смысл рассмотреть этот эффективный защитный актив для большинства инвестиционных портфелей. Ибо у каждого свои инвестиционные цели и степень чувствительности к риску. Я начал покупку золота через Интерактив Брокерс, купив фонд золота уже почти на 15000 долларов. Это не рекомендация. Это мое инвестиционное решение

Если позитив на рынке установится и золото продолжит падение, то я буду, скорее всего, подкупать золото по-немногу. Для себя ограничиваю % золота в портфеле 10-ю процентами. По факту может быть и меньше.

По золоту дополнение: в мире перепроизводство золота. Но многие мировые центробанки его накапливают. Одна из причин – будущие финансовые потрясения. Так вот, перед кризисом и в начале него золото, скорее всего будет расти, а потом центробанки могут начать его продавать по ряду причин. Возможно, до продаж не дойдет, но это вполне реально.

Я предполагаю встретить кризис с существенной долей кэша в портфеле, при этом часть портфеля, в которой будут находиться активы, ориентированные на дивиденды, переживет кризис лучше рынка.

Тому есть статистические подтверждения. Да и личный опыт подтверждает состоятельность этого утверждения. Я склонен создавать устойчивый с невысоким риском дивидендный поток в валюте, который поможет мне не снижать существенно уровень жизни в период кризиса и иметь средства для реинвестирования в подешевевшие в кризис активы.

Итак, это была моя стратегия финансового поведения перед кризисом. Она актуальна для меня, моих целей, моей чувствительности к риску и моего текущего состояния портфеля. И эта стратегия, конечно же, не является рекомендацией.

Если у вас сейчас нет существенного кэша и вы полностью находитесь в активах или вам сложно разобраться в потоке новостей и вы опасаетесь наделать ошибок, посмотрите в сторону более простой и вполне действенной стратегии поведения и в кризис и во время него и после, подходящей для любых категорий инвесторов, в том числе и для начинающих.

Альтернативная стратегия

Покупка активов осуществляется равными частями через равные промежутки времени на регулярной основе. Таким образом, вы усредняете все риски и получите средний приемлемый результат инвестирования на длительном периоде времени. То есть в кризис нужно будет также продолжать покупать равными частями на равных промежутках времени.

Это вполне работающая стратегия. Я придерживался этой стратегии практически все время инвестирования и обгонял инфляцию, если считать за долгий период времени.

В любом случае, достаточно важным будет составление правильного диверсифицированного портфеля по классам активов.

На сегодня это все!

Хочу вам пожелать удачных инвестиций даже в кризисные периоды!

Всем большого профита!

И да пребудет с вами сила сложного процента!

https://smart-lab.ru/blog/574236.php